米国株への投資を始める際に、税金に対して不安を感じる方は少なくありません。特に「「2重課税にならないのか」などは、多くの方が気になるポイントでしょう。このような不安を持つ方に向けて、本記事では米国株の税金やNISAの仕組みを分かりやすく解説します。

目次

米国株投資にNISAを使うべき4つの理由

ここでは、米国株への投資でNISAを使うべき理由について解説します。

売却益や配当金が非課税になる

NISA口座から米国株を取引すると、売買によって生じた譲渡益と、保有中に生じた配当益が非課税になります(※配当金は国内で支払うもののみ)。

◯米国株投資で非課税になる利益

・譲渡益:株式の売買(安く買って高く売るなど)によって生じる利益。

・配当益:保有銘柄数に応じて、企業から分配される利益。

一般口座・特定口座を使った投資では、上記の利益に対して20.315%の税金が発生。一方でNISA口座を利用すると、国内で支払うすべての税金が免除される。

年間30万円の利益が発生した場合は、NISA口座を利用するだけで60,945円(30万円×20.315%)の税金が免除されます。

120万円の非課税投資枠を最大限活用できる

一般NISAでは、年間120万円の非課税投資枠が設定されます。この枠内であれば、取引を何度繰り返しても非課税となりますが、投資枠を使い切ることは簡単ではありません。

その点、米国株は1株から取引できるため、非課税投資枠を調整しやすい利点があります。有名企業の場合は数万円~数十万円の資金が必要になりますが、米国株には1万円以下で購入できる銘柄も多く存在しています。

また、少額でも高配当を狙える銘柄が多いので、米国株はさまざまな投資スタイルに対応できるでしょう。

コストを抑えながら運用できる

NISA口座の開設先によっては、米国株の取引コストを大きく抑えられます。どのような金融機関が該当するのか、以下では一例を紹介しましょう。

| 証券会社名 | 取引手数料(通常時) | 主なキャンペーン |

|---|---|---|

| SBI証券 | 約定代金×0.495% | ・最大2ヵ月間、米国株や米国ETFの取引手数料が無料 ・米国株の入庫でポイントプレゼント |

| 楽天証券 | 約定代金×0.495% | ・最大2ヵ月間、米国株や米国ETFの取引手数料が無料 ・米国株へのポイント投資で、ショッピング時(楽天市場)のポイントが+1倍 |

| DMM株 | 0円 | ・口座開設でポイントプレゼント |

| マネックス証券 | 約定代金×0.495% | ・米国株の取引手数料を最大3万円キャッシュバック |

取引手数料やキャンペーンは運用成績に大きく関わるので、米国株取引ではよりお得な金融機関を選ぶことが大切です。

短期投資から長期投資まで対応できる

NISAでは譲渡益・配当益の両方が非課税になるため、短期投資から長期投資まで幅広い投資スタイルに対応できます。

米国株投資の例

短期投資:成長する業界や銘柄を狙い、短期的な売買によって譲渡益を狙う。

長期投資:高配当株や増配株を長期間保有し、安定した配当金を得る。

なお、2024年以降はこれまでの一般NISAが廃止され、「新NISA」と呼ばれる制度が始まります。新NISAでも米国株取引は可能ですが、原則として年間20万円分の投資信託を先に購入しなければなりません。

米国株投資の税金はどうなる?NISA口座と課税口座の違い

まずは、課税口座で米国株投資をした場合の税金を見ていきましょう。

| 米国株投資にかかる税金(課税口座) | ||

|---|---|---|

| 利益の種類 | 米国での課税 | 日本での課税 |

| 譲渡益 | ─ | 20.315% |

| 配当金 | 10% | 20.315% |

通常の米国株投資では、譲渡益に対して20.315%、配当金に対して30.315%(米国分+国内分)の税金が課されます。ただし、配当金については2重課税となってしまうため、確定申告で所定の手続きを行うことにより、外国税額控除(※)が適用されます。

(※)2重課税分の金額を、所得税・住民税から差し引ける制度。

一方で、NISA口座では日本での課税が全て免除されますが、米国で徴収される配当金の税金は回避できません。したがって、配当金については10%の税金が課されます。

◯米国株投資の税金シミュレーション

1年間に100万円の譲渡益と、10万円の配当金が発生した場合

・課税口座の税金

(100万円×20.315%)+(10万円×30.315%)=233,465円

※ただし10,000円は税額控除の対象

・NISA口座の税金

10万円×10%=10,000円

課税口座では外国税額控除が適用されるものの、一般的なケースではNISA口座のほうが高い節税効果を得られるでしょう。

NISAで米国株を始めるメリット

NISAで米国株投資を始めると、次のメリットを得られます。

◯NISAで米国株投資を始めるメリット

・安定した株価上昇を期待できる

・少額(1株)からの投資が可能

・配当金や配当頻度が多い

・リスクの分散につながる

国内株とは特徴が異なるので、その点を意識しながら各メリットを確認していきましょう。

安定した株価上昇を期待できる

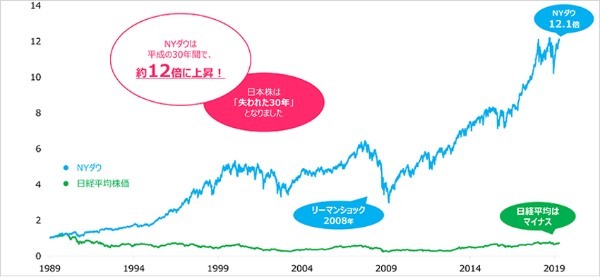

日本に比べると、米国の株式市場は安定的な成長を続けています。

1989年~2019年のデータを見ると、日経平均株価は約30年間でほとんど上昇していません。一方で、米国の代表的な30銘柄で構成されるNYダウは、価格が約12倍に上昇しています。

また、米国株はリーマン・ショックをはじめとする経済ショックにも強い特徴があります。2020年2月には世界的なコロナショックの影響を受けましたが、同年4月以降にNYダウは上昇トレンドへと転じており、一時は過去最高となる35,000ドルを上回りました。

少額・1株からの投資が可能

米国株には単元株制度がないため、どの銘柄でも1株から購入できます。

単元株制度とは、一度に取引できる株式の単位を定めた制度のことです。基本的に日本では「1単元=100株」に設定されているので、株価1,000円の国内株を購入する場合は10万円(1,000円×100株)の資金が必要になります。

一方で、1株から取引できる米国株投資では、1万円の資金でさまざまな銘柄が選択肢に含まれます。必要最低資金が少ないので、初心者からでも始めやすくなっています。

配当金や配当頻度が多い

配当金や配当頻度が多い点も、米国株ならではのメリットです。

米国企業は株主への利益還元を重視する傾向があり、多くの有名企業は年4回の配当を実施しています。また、コカ・コーラをはじめ連続増配を記録している銘柄も多く、50年以上の連続増配銘柄だけで20社を超えています(2022年5月時点)。

一方で、国内株の配当頻度は年1~2回のケースが多く、20年以上の連続増配銘柄もそれほど多くありません(2022年5月時点で9銘柄)。

リスクの分散につながる

米国株は少額から取引できるため、複数の銘柄に投資することでリスクを抑えられます。

◯分散投資の例

・投資資金を少額に分けて、さまざまな業界の銘柄を購入する

・毎月や毎週の頻度で積立投資を行い、平均購入単価を下げる

・日本株と米国株を組み合わせて、カントリーリスクを抑える

「商品・地域・時間」の分散は投資の基本であり、投資先の集中を避けることでリスクを抑えられる効果があります。安定した資産運用には欠かせない手法なので、金融商品を選ぶ際には「分散投資しやすいか」も比較しておきましょう。

NISAを使った米国株投資の注意点

ここからは、投資初心者が気にしたい3つの注意点を解説します。

外国税額控除が適用されない

2重課税を防ぐ外国税額控除は、課税口座にのみ適用される制度です。NISAの場合は、そもそも国内の税金が発生しない(=2重課税にならない)ため、外国税額控除の適用を受けることはできません。

課税口座の場合は、米国株投資によって配当金が発生すると、日本と米国で30.315%の税金が課されます。このうち米国で徴収される10%については、確定申告を行うことでその年の所得税・住民税から差し引くことが認められます。

NISA口座の場合は、米国株投資によって配当金を得ると、米国から10%の税金を徴収されます。NISA口座では外国税額控除が適用されないため、この課税を軽減または回避することはできません。

繰越控除や損益通算を利用できない

課税口座とは違い、NISA口座では「繰越控除」と「損益通算」を利用できません。そのため、1年間の運用成績がマイナスだった場合の節税効果は、課税口座のほうが高くなります。

◯繰越控除と損益通算とは?

繰越控除:1年間に控除しきれなかった損失を、最長3年まで繰り越すこと。

損益通算:1年間の損益をほかの証券口座と合算すること。

※いずれも確定申告が必要

NISA口座で発生した利益・損失については、他口座の損益と分けて考えることが必要です。

ストップ高やストップ安がない

国内の株式市場では、1日あたりの値幅制限が決められています。このような値幅制限は米国株にはないため、1日で大きく変動する可能性があります。

米国株を購入したまま放置しておくと、いつの間にかに大きな含み損を抱える場合もあるので、米国株ではリスクをコントロールする対策が必要になるでしょう。

◯米国株の主なリスク対策

・投資する業界や地域、時間を分散させる

・明確な損切りラインを決めておく

・指値注文や逆指値注文を利用する

ただし、逆に言えば大きなリターンを得られるケースもあるため、値幅制限がないことは必ずしもデメリットになるとは限りません。

米国株投資で確定申告が必要になるケースとは?

NISA口座では利益が自動的に非課税となるため、米国株投資であっても原則として確定申告は不要です。ただし、以下のケースに該当する場合は、確定申告をしないと税金が発生する恐れがあります。

【ケース1】

保有していた米国株から、1万米ドルの配当金を受け取った。そのまま配当金を口座内で放置していると、為替レートが「1米ドル=100円」から「1米ドル=130円」に変動。その結果、日本円換算で30万円の利益が発生した。

【ケース2】

「1米ドル=100円」のときに、100万円をすべて米ドルに両替(1万米ドル)した。そのまま口座内で放置していると、為替レートが「1米ドル=130円」に変動。魅力的な銘柄が見つかったため、その資金を使って米国株に投資をした。

本来であれば、上記のような為替差益も非課税の対象となるはずです。しかし、米国株の購入時・売却時のいずれかで外貨決済を選ぶと、口座内では「為替差益である」と認識されません。

この状態のまま確定申告の時期が過ぎると、30万円分の為替差益が雑所得として扱われてしまいます。そのため、外貨決済で米国株を取引する場合は、対象になる為替差益がないか毎年確認をしておきましょう。

NISAを使った米国株投資におすすめの証券会社

ここからは、NISAを使った米国株投資におすすめのネット証券を紹介します。

| 証券会社名 | 米国株取扱銘柄数 | 米国ETF銘柄数 | 取引手数料 | 最低手数料 | 上限手数料 | ポイント |

|---|---|---|---|---|---|---|

| SBI証券 | 6,000銘柄以上 | 342銘柄 | 約定代金×0.495% | 0米ドル | 22米ドル | Tポイント、Pontaポイント、dポイント |

| 楽天証券 | 4,576銘柄 | 357銘柄 | 約定代金×0.495% | 0米ドル | 22米ドル | 楽天ポイント、楽天証券ポイント |

| 松井証券 | 420銘柄 | 68銘柄 | 約定代金×0.495% | 0米ドル | 22米ドル | 松井証券ポイント |

| マネックス証券 | 4,620銘柄 | 351銘柄 | 約定代金×0.495% | 0米ドル | 22米ドル | マネックスポイント |

| 野村證券 | 735銘柄 | 15銘柄 | 1注文あたり2,389円~ | 2,389円 | 314,286円 | 野村ポイント |

| SMBC日興証券 | 107銘柄 | 14銘柄 | 取引方法で異なる | 取引方法で異なる | 取引方法で異なる | dポイント |

(1)SBI証券

| 証券会社名 | SBI証券 |

|---|---|

| 米国株取扱銘柄数 | 6,000銘柄以上 |

| 米国ETF銘柄数 | 342銘柄 |

| 米国株取引の手数料 | 約定代金×0.495% |

| ポイントやキャンペーン等 | ・新規口座開設でポイント付与 ・買付手数料の全額キャッシュバック(2022年5月まで) ・信用取引手数料を全額キャッシュバック(1ヵ月間) |

| メリット | デメリット |

|---|---|

| ・米国株のラインナップが豊富 ・米国ETFも豊富に取り扱っている ・キャンペーンが充実している | ・国内株とは別の取引アプリになる |

SBI証券は、2021年9月には700万口座を突破した大手ネット証券です。米国株・米国ETFともに多くの銘柄を取り扱っており、業界トップクラスの商品ラインナップを誇ります。

国内株とは別のアプリを使用する必要はありますが、投資情報や問い合わせ窓口などのサポート体制は万全です。お得なキャンペーンが不定期で実施されているので、公式サイトで最新情報を確認しておきましょう。

(2)楽天証券

| 証券会社名 | 楽天証券 |

|---|---|

| 米国株取扱銘柄数 | 4,576銘柄 |

| 米国ETF銘柄数 | 357銘柄 |

| 米国株取引の手数料 | 約定代金×0.495% |

| ポイントやキャンペーン等 | ・取引手数料の1%をポイントバック ・米国株がスーパーポイントアッププログラムの対象 ・取引手数料が0円(最大2ヵ月間) |

| メリット | デメリット |

|---|---|

| ・米国ETFのラインナップが充実 ・取引の度にポイントを貯められる ・キャンペーンが充実している | ・個別銘柄がSBI証券より少ない |

楽天証券は、通販サイトなどで有名な楽天グループが運営するネット証券です。証券サービスにおいてもポイントプログラムが充実しており、米国株投資では取引手数料の1%が毎回ポイントバックされます。

SBI証券に比べると個別銘柄はやや少なめですが、米国ETFの銘柄数は業界トップクラスです。投資レポートやアフターフォローをはじめ、初心者向けのサポートも充実した証券会社なので、米国株投資の経験がなくても安心して利用できます。

(3)松井証券

| 証券会社名 | 松井証券 |

|---|---|

| 米国株取扱銘柄数 | 420銘柄 |

| 米国ETF銘柄数 | 68銘柄 |

| 米国株取引の手数料 | 約定代金×0.495% |

| ポイントやキャンペーン等 | ・提携クレジットカードの利用でポイント付与 ・買付手数料の全額キャッシュバック(2022年5月まで) |

| メリット | デメリット |

|---|---|

| ・老舗ならではの安心感や信頼性 ・充実したサポート体制 ・クレジットカードの利用でお得に取引 | ・米国株の取扱銘柄が少ない ・米国ETFの取扱銘柄が少ない |

松井証券は創業100年を超える老舗であり、個人投資家への徹底したサポートによって多くの支持を獲得してきました。現在でも積極的にサービスを拡充しており、2022年2月からは待望の米国株・米国ETF取引をスタートしています。

最大の魅力は、リモートサポートや専用フォームなどのサポート面です。原則24時間対応の相談窓口があるので、悩みや不安を抱えてもすぐに解決できます。

ただし、米国株・米国ETFについては日が浅いため、現時点ではラインナップが充実しているとは言えません。

(4)マネックス証券

| 証券会社名 | マネックス証券 |

|---|---|

| 米国株取扱銘柄数 | 4,620銘柄 |

| 米国ETF銘柄数 | 351銘柄 |

| 米国株取引の手数料 | 約定代金×0.495% |

| ポイントやキャンペーン等 | ・米国ETFの買付手数料を全額キャッシュバック ・米国株の売買でポイント付与 ・米国株の取引手数料を最大3万円キャッシュバック(20日間) |

| メリット | デメリット |

|---|---|

| ・米国ETFの買付手数料が実質0円 ・ポイントを貯めながら取引できる ・立会時間外の取引にも対応 | ・最大手に比べると個別銘柄がやや少ない ・プランによっては手数料が高くつく |

マネックス証券は、大型銘柄から中小型銘柄まで豊富に取り扱う、米国投資のパイオニア的存在です。「米国株と言えばマネックス」と言われるほど有名であり、米国株に関する手数料サービスやキャンペーンも充実させています。

中でも特筆すべきポイントは、立会時間外の取引にも対応していること。「プレマーケット」「アフターマーケット」の取引も可能にすることで、1日に12時間取引できる環境を整えています。

ただし、国内株も同じ時期に取引をする場合は、プランによって手数料が変わるため注意しておきましょう。

(5)野村證券

| 証券会社名 | 野村證券 |

|---|---|

| 米国株取扱銘柄数 | 735銘柄 |

| 米国ETF銘柄数 | 15銘柄 |

| 米国株取引の手数料 | 1注文あたり2,389円~ |

| ポイントやキャンペーン等 | ・外国株式投資の基礎知識をオンライン提供 |

| メリット | デメリット |

|---|---|

| ・独自レポートが充実している ・電話での取引も可能 ・初心者でも安心のサポート体制 | ・米国株の取扱銘柄が少ない ・米国ETFの取扱銘柄が少ない ・取引手数料がやや高い |

野村證券は、ネット取引と対面の2つのサービスを提供している老舗の証券会社です。資産運用のコンサルティングやアドバイスなども行っているため、米国株投資に限らずさまざまな場面で利用できます。

米国株・米国ETFの取扱銘柄はやや少なめですが、野村證券は独自のレポートを充実させています。専門家から見た狙い目の銘柄や相場展望、注目の投資テーマなどが紹介されているため、役に立つ知識をつけながら運用プランを立てられます。

ただし、米国株取引の手数料が割高なので、取引回数を抑えるなどの工夫が必要になります。

(6)SMBC日興証券

| 証券会社名 | SMBC日興証券 |

|---|---|

| 米国株取扱銘柄数 | 107銘柄 |

| 米国ETF銘柄数 | 14銘柄 |

| 米国株取引の手数料 | 取引方法によって異なる |

| ポイントやキャンペーン等 | ・ダイレクトコースの新規口座開設で200マイル進呈 |

| メリット | デメリット |

|---|---|

| ・店頭からでも取引できる ・対面では手厚いサポートを期待できる ・セミナーが不定期で開催されている | ・米国株の取扱銘柄が少ない ・米国ETFの取扱銘柄が少ない ・手数料の計算が複雑 |

SMBC日興証券は、オンライン取引と対面取引の両方に対応しているネット証券です。目的に応じた問い合わせ窓口を用意するなどの手厚いサポートを期待できます。

他社に比べると、米国株・米国ETFの取扱銘柄が少ない傾向にあります。また、取引方法によって手数料が変わるので、シンプルな料金体系を希望している場合は少し煩わしさを感じるかもしれません。

ただし、電話やチャット、LINEなどで多角的なサポートを受けられるので、初心者でも安心して資産運用を始められます。

NISA口座を使った米国株投資は、安定した資産運用に最適!

NISA口座を使って米国株投資をすると、節税面でさまざまなメリットが発生します。いずれも長期投資に適しているので、安定した資産運用を目指している方に向いています。

ただし、外国税額控除が適用されないなどの注意点もあります。国内株よりも仕組みが複雑なので、米国株投資を始める前には正しい知識を身に付けておきましょう。