貸株サービスはSBI証券をはじめ、大手ネット証券で取り扱われています。その名の通り、保有している株式などを証券会社に貸し出すサービスですが、他の金融商品とは異なる特徴があります。

ここでは、貸株サービスのメリット・デメリットや利用時の注意点を解説します。おすすめの証券会社もまとめているので、貸株サービスに興味がある方はぜひ参考にしてください。

目次

そもそも貸株サービスとは

貸株サービスは、投資家が保有している金融商品を証券会社に貸し出す代わりに、金利を受け取れるサービスです。証券会社によって貸し出せる銘柄は異なりますが、基本的には株式またはETFが対象となります。

貸株サービスは、大手ネット証券を中心に取り扱いが増えているサービスです。ただし、すべての証券会社で提供されているわけではなく、サービス詳細も証券会社ごとに異なります。

貸株サービスに興味がある方は、各社の情報をチェックした上で証券口座の開設先を選びましょう。

貸株サービスの仕組み

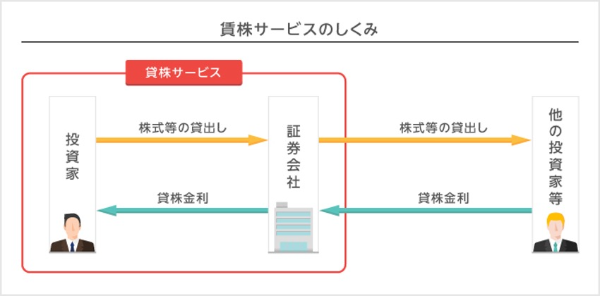

貸株サービスで貸し出した金融商品は、証券会社を通してほかの投資家に貸し出されます。このときに証券会社が受け取る金利の一部が、大元の貸し手である投資家へと還元されます。

貸株サービスは、「貸し手(投資家)」「証券会社」「借り手(ほかの投資家)」 の3者で成り立っています。

貸し出した金融商品は、貸し手の意思で手元に戻すことが可能です。ただ保有しているだけの株式などを有効活用できるサービスなので、貸株サービスは株式・ETFを長期保有している投資家から人気があります。

貸株サービスの金利はどれくらい?

貸株サービスの金利は、以下の式によって計算されています。

貸株金利(1日分)=貸株数量×銘柄の時価×貸株料率÷365日

上記のうち「時価」と「貸株料率」は、金利を計算する時期や銘柄ごとに異なります。そのため、貸株サービスの利用前には情報収集を行い、将来的に受け取れる金利をシミュレーションすることが大切です。

貸株サービスのメリット

ここからは、貸株サービスのメリットを紹介します。他の証券サービスとは特徴が大きく異なるため、その点を意識しながらチェックしていきましょう。

①利息を受け取れる

貸株サービスを利用すると、証券会社から貸株数量や料率に応じた「利息(貸株金利)」が支払われます。貸し出している間は常に利息が発生するため、貸株サービスは安定収入を得たい方にぴったりです。

| SBI証券の貸株金利(国内株) | 銘柄数 |

|---|---|

| 1.0%以上 | 100~600銘柄 |

| 0.2%~1.0%未満 | 100~650銘柄 |

| 0.10% | 3,000~3,800銘柄 |

2022年6月現在、SBI証券の貸株金利は上記の通りです。国内株では最低でも年0.10%の金利が発生するため、仮に貸株の評価額(数量×時価)が100万円の場合は、1年間あたり最低1,000円の利息を受け取れる計算になります。

②長期保有の株を活用できる

株式投資を行うにあたって、長期積立を目指している方は多く見られます。長期積立はリスクを抑えやすい投資手法ですが、配当金や株主優待がない銘柄も存在するため、確実な利益につながるとは限りません。

そのような保有株を証券会社に貸し出せば、評価額に応じた利息を受け取れます。つまり、「長期保有」と「利息の受け取り」を両立できるため、貸株サービスでは遊ばせている銘柄を有効活用できます。

③配当金を受け取ることも可能

利息とは別に、通常の配当金を受け取れる点も貸株サービスのメリットでしょう。保有株を貸し出していても、配当金の権利を失うことはないため、銘柄を慎重に選べば2つの利益(利息と配当金)を継続的に得られます。

また、株主優待を逃したくないユーザーに向けて、大手ネット証券は「優待権利自動取得サービス」も提供しています。このサービスでは、優待権利の獲得日直前に貸し出しが解除されるため、通常と同じように株主優待を受けられます。

もちろん、貸株金利を優先するサービスも用意されているので、目的に合わせてこれらのサービスを使い分けましょう。

④自由なタイミングで売却できる

証券会社に貸し出している株式は、ユーザーの自由なタイミングで売却できます。売却に制限がかかることはないため、貸株サービスにはさまざまな活用方法があります。

○貸株サービスの活用例

・配当金や株主優待の権利確定日まで貸し出しておく

・ライフイベントで現金が必要になったら貸し出しを解除する

・目当ての銘柄が見つかったら、貸株を現金化して別の投資に回す

上記の活用方法も意識しながら、貸株サービスの運用プランを考えてみましょう。

貸株サービスのデメリット

一方で、貸株サービスには次のようなデメリットも潜んでいます。

○貸株サービスのデメリット

①配当金相当額が雑所得になる

②外国税額控除が適用されない

③単元未満株やNISA預りは対象外

④株主優待を受けられないことがある

⑤倒産時には貸株を返還してもらえない

⑥手続きに手間がかかる

いずれも深刻なリスクになり得るので、以下でしっかりと確認していきましょう。

①配当金相当額が雑所得になる

貸株サービス中に得られる配当金は、厳密には「配当金相当額」という扱いになります。配当金相当額は、配当所得ではなく雑所得に該当するため、税制面で以下のようなデメリットが生じます。

○雑所得(配当金相当額)のデメリット

・配当所得の対象外になる

・年間20万円を超えると確定申告が必須

・住民税の申告義務が生じる

・損益通算が認められない

上記の中でも、配当所得の対象外になる点は注意したいです。総合課税の場合は、通常の配当金は所得税・住民税から控除(※)されますが、配当金相当額ではこの控除が適用されません。

(※)所得税は配当金の10.0%、住民税は配当金の2.8%が控除される。

どうしても配当金として受け取りたい場合は、一時的に貸株サービスを解除する必要があります。

②外国税額控除が適用されない

外国税額控除とは、海外・国内の両方に対して税金を納めた場合に、二重課税にあたる分の控除を受けられる制度です。貸株サービスによって得た配当金相当額は、この外国税額控除の対象には含まれません。

外国株を証券会社に貸し出し、その最中に配当金相当額を得た場合は、二重課税が生じることになります。

○二重課税が発生する仕組み(米国株)

【1】配当金相当額に対して、米国で10%の税金が課される

【2】1の金額から、さらに日本国内で20.315%の税金が課される

【3】外国税額控除が適用されないため、二重課税が発生する

二重課税は余計なコストになるので、外国株を貸し出す際には注意しておきましょう。

③単元未満株やNISAは対象外

単元未満株やNISA口座で保有している株式などは、貸株サービスの対象外です。以下の条件を満たしていない銘柄は、証券会社に貸し出すことができません。

○貸株サービスの対象

・課税口座(一般口座または特定口座)で保有している銘柄

・1銘柄で100株以上に達している銘柄

・各証券会社がサービス対象に含めている銘柄

また、証券会社によって対象銘柄が異なる点も注意しておきたいポイントです。

④株主優待を受けられないことがある

貸株サービスの利用中は、株主優待の権利者が貸出先の証券会社になります。そのため、株主優待を受けることができないこともあります。

⑤倒産時には貸株を返還してもらえない

個人で保有している株(名義が投資家本人)は、仮に証券会社が経営破たんに陥っても手元に戻ってきます。一方で、貸株の名義人は証券会社となるため、貸出先が倒産をすると返還してもらえない恐れがあります。

深刻なデメリットに見えますが、貸株サービスの提供者は大手証券会社が中心です。経営的に安定した証券会社が多いため、上記の倒産リスク・信用リスクは低いと言われています。

⑥手続きに手間がかかる

貸株サービスを利用する際には、証券会社での手続きが必要です。対象となる銘柄の他に、数量や加入するコースも選ぶことになるため、「意外に手間がかかる」といった声も聞かれます。

貸株サービスのリスクを抑えるポイント

貸株サービスのリスクは、利用方法を工夫することで軽減できます。

○貸株サービスのリスクを抑えるポイント

①配当金や株主優待を意識してプランを立てる

②権利確定日に貸株サービスを解除する

③権利自動取得サービスを利用する

④信用取引と組み合わせる

⑤単に保有する株式も残しておく

ここからは、各ポイントの詳細を分かりやすく解説します。

①配当金や株主優待を意識してプランを立てる

貸株サービスを利用する前には、配当金や株主優待に関する情報を確認し、その内容を踏まえて全体の計画を立てましょう。特に以下の情報は、細かく確認することをおすすめします。

○貸株サービスの利用前にチェックすべき情報

・配当金や株主優待の権利確定日

・配当額

・長期保有特典の条件や内容

配当額は、雑所得として扱われた場合の税金までシミュレーションしておきましょう。税負担が重いとメリットが薄れてしまうため、貸株サービスを利用しないことも検討しましょう。なお、上記の情報は各証券会社の公式サイトで確認できます。

②権利確定日に貸株サービスを解除する

配当金相当額を「配当金」として受け取りたい方、株主優待を確実に受けたい方は、権利確定日までに手動で貸株サービスを解除しましょう。手間はかかりますが、貸株サービスの解除後は通常の保有株として扱われます。

○貸株サービスの解除と再設定の例(SBI証券)

【1】権利確定日の16時50分までに、対象銘柄を「貸出しない」に変更する

【2】権利落ち日の16時50分頃までに、対象銘柄を「貸出する」に変更する

【3】権利確定日の翌営業日から貸株サービスの利息が発生する

なお、貸株サービスの設定方法は証券会社によって異なるため、サービス詳細は事前に確認しておく必要があります。

③権利自動取得サービスを利用する

権利自動取得サービスとは、配当金または株主優待の権利確定日に、一時的に貸株を解除してくれるサービスのことです。配当金や株主優待を受け取ると(権利落ち)、再び自動で貸株の申請が行われます。

手動での貸株解除を手間に感じる方は、ぜひこのサービスを利用してみましょう。

④信用取引と組み合わせる

一般的な信用取引では、現金または現物株式を担保にして取引を行います。このうち担保設定される現物株式(代用有価証券)は、貸株サービスの対象に含まれることがあります。

代用有価証券には分別管理義務(※)があるため、仮に証券会社が倒産しても評価額の一部が返還されます。また、自動的に権利自動取得サービスが適用される点も、信用取引と貸株サービスを併用するメリットでしょう。

(※)顧客と証券会社の資産を明確に分けて管理する義務のこと。

なお、信用取引における貸株サービスは、一部の証券会社でのみ提供されています。信用取引口座から貸株設定ができなかったり、代用有価証券を貸し出せなかったりする証券会社もあるので注意してください。

⑤単に保有する株式も残しておく

株主優待の長期保有特典を狙っている方は、保有銘柄の一部のみ貸し出す方法も1つの手です。例えば、前述のオリックスを300株保有している場合は、200株のみ貸株設定を行うことで、長期保有特典の権利(100株を3年以上保有)を満たせるようになります。

権利確定日ではなく、任意の日に株主確認を行っている企業も存在します。「権利確定日にしか確認されない」と判断して貸株設定を変更すると、気づかないうちに継続保有期間が途切れる場合もあるので、優待権利のために必要な分は保有を続けましょう。

貸株サービスでおすすめの証券会社5選

貸株サービスを使いこなすには、目的に合った証券会社を選ぶことも大切です。以下では、貸株サービスでおすすめの証券会社をまとめました。

| 証券会社名 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | auカブコム証券 |

|---|---|---|---|---|---|

| 貸株金利 | 0.10%~ | 0.10%~ | 0.20%~ | 0.10%~ | 0.02%~ |

| 上限金利 | なし | なし | なし | なし | なし |

| 貸株金利1.0%以上 | 100~600銘柄 | 624銘柄 | 76銘柄 | 60銘柄 | 230銘柄(※2021年10月時点) |

| 権利自動取得サービス | 配当金:× 株主優待:○ | 配当金:○ 株主優待:○ | 配当金:○ 株主優待:○ | 配当金:○ 株主優待:○ | 配当金:× 株主優待:○ |

| 信用取引口座との併用 | ○ | ○ | ○ | ○ | ○ |

| 代用有価証券 | ○ | ○ | ○ | ○ | ○(代用貸株) |

| 米国株の貸し出し | ○ | × | × | × | × |

上記の他にも、各社の貸株サービスにはさまざまな特徴があるため、ここからは主要ネット証券のサービス詳細を分かりやすく紹介します。

①SBI証券

| 証券会社名 | SBI証券 |

|---|---|

| 貸株金利(年率) | 0.10%~上限なし |

| 貸株金利1.0%以上の銘柄 | 100~600銘柄 |

| 権利自動取得サービス | 配当金:なし 株主優待:あり |

| 信用取引口座との併用 | ○ |

| 代用有価証券 | ○ |

| 米国株の貸し出し | ○ |

| おすすめポイント | ・貸株金利の上限が設定されていない ・米国株式にも対応している ・問い合わせなどのサポートが充実 |

SBI証券は、国内株式個人取引シェアでNo.1を誇る大手ネット証券です。株式や投資信託はもちろん、債券や先物オプションなど幅広いサービスを展開しており、個人から人気が高いNISAやiDeCoにも対応しています。

貸株サービスの特徴は、貸株金利の上限が設定されていない点や、米国株にも対応している点です。米国貸株サービス(カストック【Kastock】)においても売却のタイミングが自由なので、遊ばせている米国株を気軽に有効活用できます。

配当金の権利自動取得が用意されていない点はデメリットですが、国内株・米国株ともに貸株サービスの対象銘柄が豊富です。問い合わせ先やヘルプも用意されているので、経験が少ない方でも安心して利用できるでしょう。

②楽天証券

| 証券会社名 | 楽天証券 |

|---|---|

| 貸株金利(年率) | 0.10%~上限なし |

| 貸株金利1.0%以上の銘柄 | 624銘柄 |

| 権利自動取得サービス | 配当金:あり 株主優待:あり |

| 信用取引口座との併用 | ○ |

| 代用有価証券 | ○ |

| 米国株の貸し出し | × |

| おすすめポイント | ・代用有価証券を貸し出しできる ・配当金の権利自動取得サービスも用意されている ・金利優先設定では、権利確定日の貸株金利が5倍になる |

楽天証券は楽天グループの一員として、幅広い証券サービスを提供しています。近年ではIPOの実績を増やすなど、国内株・外国株に関するサービスを着実に拡大させています。

楽天証券の貸株サービスでは、信用取引の代用有価証券が対象に含まれます。配当金・株主優待のいずれにも権利自動取得サービスが用意されているので、使い勝手の良さを実感できるでしょう。

さらに金利優先設定では、権利確定日の貸株金利が通常の5倍になります。銘柄によっては、配当金や株主優待よりお得になる可能性があるため、貸株を解除しなくても大きなデメリットにはなりません。

ただし、対象銘柄は国内株のみであり、米国株の貸株サービスは利用できません。

③松井証券

| 証券会社名 | 松井証券 |

|---|---|

| 貸株金利(年率) | 0.20%~上限なし |

| 貸株金利1.0%以上の銘柄 | 76銘柄 |

| 権利自動取得サービス | 配当金:あり 株主優待:あり |

| 信用取引口座との併用 | ○ |

| 代用有価証券 | ○ |

| 米国株の貸し出し | × |

| おすすめポイント | ・最低金利が高い ・配当金の権利自動取得サービスも用意されている ・貸し出した代用有価証券が80%で評価される |

松井証券は、大正7年の創業から100年以上の歴史があるネット証券です。老舗ならではのノウハウや知識を活かし、ユーザーを手厚くサポートしながら幅広い証券サービスを展開しています。

松井証券の貸株サービスの特徴は、最低金利の高さ(0.20%~)です。上限金利も設けられておらず、2022年6月時点では金利が10%を超える銘柄も存在しています。

その他、配当金や株主優待の権利自動取得サービスや、信用取引に対応している点も松井証券の魅力です。代用有価証券を貸し出した場合は、原則80%の株価で評価されるため、証拠金維持率を下げることなく貸株金利を狙えます。

④マネックス証券

| 証券会社名 | マネックス証券 |

|---|---|

| 貸株金利(年率) | 0.10%~上限なし |

| 貸株金利1.0%以上の銘柄 | 60銘柄 |

| 権利自動取得サービス | 配当金:あり 株主優待:あり |

| 信用取引口座との併用 | ○ |

| 代用有価証券 | ○ |

| 米国株の貸し出し | × |

| おすすめポイント | ・配当金の権利自動取得サービスも用意されている ・銘柄によってはボーナス金利がつく ・受取金利のシミュレーションが可能 |

マネックス証券は豊富な商品ラインナップや、外国株の銘柄数が評価されています。2022年6月時点では、米国株と中国株を合わせて6,000銘柄以上を取り扱っています。

マネックス証券の貸株サービスは全体的に使い勝手が良く、株主優待に加えて配当金の権利自動取得サービスも用意されています。代用有価証券の貸し出しもできるため、普段から信用取引をする方におすすめです。

ただし、他の大手ネット証券に比べると、高金利な銘柄が少ない傾向にあります。効率的に資産を増やしたい方は、ボーナス金利がつく銘柄に着目して運用プランを立てましょう。

⑤auカブコム証券

| 証券会社名 | auカブコム証券 |

|---|---|

| 貸株金利(年率) | 0.02%~上限なし |

| 貸株金利1.0%以上の銘柄 | 230銘柄(※2021年10月時点) |

| 権利自動取得サービス | 配当金:なし 株主優待:あり |

| 信用取引口座との併用 | ○ |

| 代用有価証券 | ○(代用貸株) |

| 米国株の貸し出し | × |

| おすすめポイント | ・auユーザーは株式の取引手数料がお得になる ・信用取引売買手数料が0円 ・代用貸株を利用すれば、代用有価証券の貸し出しも可能 |

auカブコム証券は、2019年12月からサービスを開始した比較的新しいネット証券です。株式や投資信託などの基本的な証券サービスに加えて、au割やKDDI株保有割のような独自のサービスも展開しています。

auカブコム証券の貸株サービスは、普段から信用取引を行っている方におすすめです。信用取引口座との併用が可能であり、さらに信用取引売買手数料が無条件で0円となるため、コストを抑えながら貸株の数量を増やせます。

ただし、代用有価証券を貸し出す場合は「代用貸株」の利用が必要になります。オンライン手続きで申し込めますが、通常の貸株とは別のサービスなので注意しましょう。

貸株サービスの利用前には、関連サービスや対象銘柄を確認しよう

貸株サービスを利用すると、遊んでいる保有株を活用して利息を得られます。貸し出した株は自由なタイミングで売却できるため、資産管理が大きく制限されることはありません。

ただし、配当金が雑所得として扱われるなど、注意しておきたいデメリットもあります。サービスの対象外となる銘柄もあるため、利用前にはサービス詳細をしっかり確認することが大切です。

本記事で紹介した便利なサービスも意識しながら、慎重に運用プランを考えていきましょう。