どの世代にとっても、お金周りのことは不安を覚え、先を見通すことが難しいものです。将来に必要な資金を洗い出して知ることができるのが「ライフプランニング」です。ライフプランニングをすることで、将来の生活設計やお金の流れが明確になります。

そこで本記事では、ライフプランニングの内容や方法についてまとめました。誰にとっても損なお話しではないので、是非一読いただければと思います。

ライフプランニングとは

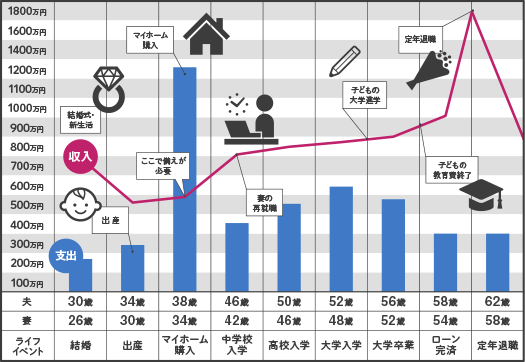

ライフプランニングとは、人生計画(=ライフプラン)を立てることを意味します。具体的には、現在の家計を洗い出し、将来に得られる給料や年金といった収入と、今後の人生に待ち受ける結婚・出産・車購入・子どもの入学・マイホーム購入・退職・介護・相続など、あらゆるライフイベントで発生する費用を想定し、いつ・どれくらいの資金が必要となるか具体的に書き出します。

未来は誰にも分からず、見通せないものだから不安になるので、ライフプランニングを行うことで、見えていなかった漠然とした不安が見えてくるようになります。また、ライフプランニングを行うことは、「これからの人生をどのように送っていきたいか」と自分の価値観や家族観を考える重要な機会となります。

最近よく老後2,000万円問題という言葉を聞きますが、現時点で老後2,000万円を用意できるかと言われると、「年金だけでそんな大金まかえないよ」、「そこまでどのようにいくら貯めればいいんだ」と思いますよね。

そこでライフプランニングを行うことで、現状の収入と支出の見通しであれば、実は十分に足りるという見通しが立てられるかもしれません。もしくは全く足りないから毎月○○万円の貯金を始めようと準備をするきっかけになるかもしれません。

このようなライフプランニングを早く行えば早く行うほど、理想の人生を計画的に歩んでいける可能性を高めることになります。

今すぐファイナンシャルプランナーにご相談してみたい方はこちら。

ライフプランニングのやり方

ライフプランニングは、以下4つの観点から行うと始めやすいでしょう。

- 現在の家計の洗い出す

- 今後のキャリア

- 家庭

- それ以外(趣味など)

それぞれについて、以下で詳しく解説します。

1.家計の洗い出し

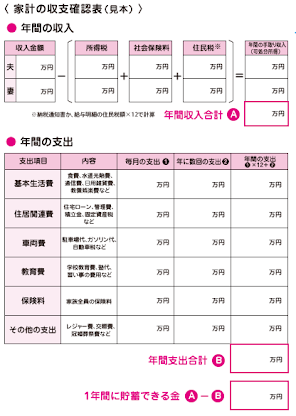

まずは、給料・食費・水道光熱費・通信費・日用品などを洗い出してみましょう。ここですぐに削減できる固定費が見つかるかもしれません。実際に家計の見直しを行う場合は、以下の表を参考にしてみましょう。

2.今後のキャリア

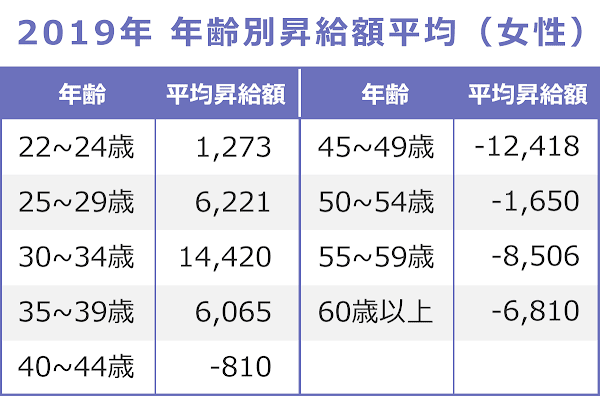

今後のキャリアは、将来の収入を推測する上で重要な要素となります。結婚、出産、子育てなどを見据えた上で「いつまで」「どのよう」に働きたいか考えてみましょう。今後の働き方を決める際は、以下の年齢別昇給平均額を参考にしてみるとよいかもしれません。

3.家庭

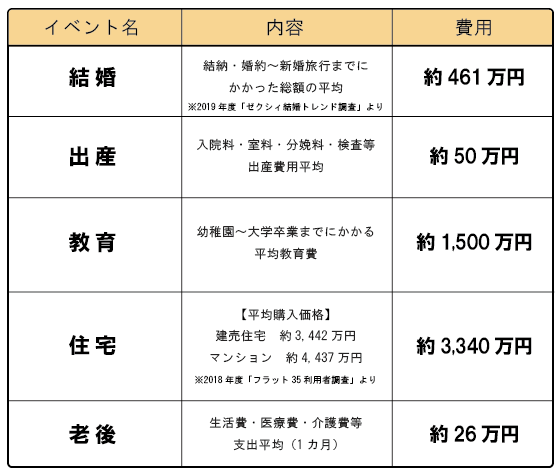

次は、マイホームの有無、結婚の有無、子どもの有無、子どもが通う学校(公立・私立)や習い事、年1回の家族旅行、親の介護などの費用について計算してみましょう。以下の表では、各ライフイベントの費用の平均を記載しています。

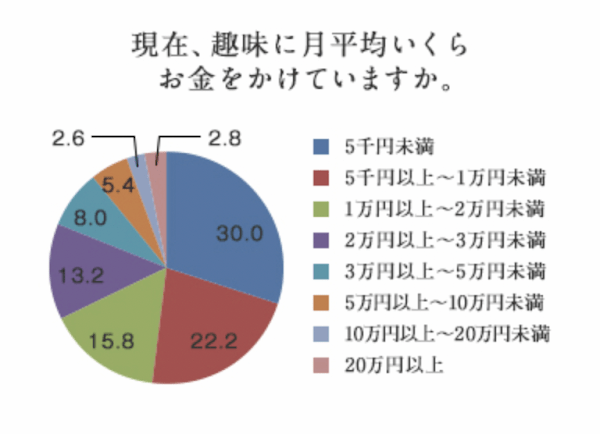

4.それ以外(趣味)

最後に、自分の趣味(ゴルフやランニングなど)の費用について計算しましょう。

上記4つをまとめると、以下の様なライフプラン表を作成できます。

上記のようライフプランニング表があるのとないのとでは、将来への不安の大きさが大きく異なるのではないでしょうか。とはいえ、向こう50年の計画を詳細に設計することは手間もかかり、不確実な要素も多いので、まずは足元の近い将来5〜10年について考えてみるのもいいかもしれません。

ライフプランニングの進め方

実際にライフプランニングをしてみたら、いつまでにどれくらいの資金が必要になるか見えてきたのではないでしょうか。各ライフイベントまでに必要な資金を貯めるために、以下3ステップで対策を練っていきましょう。

ステップ1.日々の固定費を見直す

日頃の支出を可視化すると、削減できる固定費が見つるかもしれません。節約できるところを見直していきましょう。

ステップ2.将来の出費に優先順位をつける

将来のライフイベントにかかる出費を見直し、優先順位をつけましょう。例えば、年2回の家族旅行を年1回に減らす、または欲しい外車を我慢して、より実用的な車の購入を検討するといったところでしょう。

ステップ3.資産運用で副次的な収入を得る

家計に負担の無い範囲で預貯金を運用し、コツコツ資産を増やしていくことを検討してみましょう。

短期間で大きく儲かるものではない場合がほとんどですが、資産運用をしているのとしていないのでは、長期的にみると預貯金でお金を口座で眠らせているよりかは貯蓄が増える可能性が大きいです。

お金の専門家に相談しよう

ライフプランニングは、手間がかかるもので、まとまった時間が必要となる作業ですので、おっくうになる人も多いかもしれません。

実は、この作業をお金の専門家であるファイナンシャルプランナー(国家資格FP技能士保有)にサポートいただくことが可能です。上記で説明したライフプランニング以外にも、節税対策や住宅ローンの組み換え、なかなか想定しにくい人生のリスクへの対処法に関しても専門的なアドバイスをもらえます。

これを機に一度ご検討してみてはいかがでしょうか。

今からライフプランニングしよう!

繰り返しにはなりますが、ライフプランニングは早く行えば、早く行うほど理想の人生を計画的に歩んでいくことが可能になります。すでに一度行ったことがある人でも、さまざまな環境の変化に合わせて定期的に見直すことが重要です。