日経平均株価が大幅に下落し、「日経平均がやばい」と感じている時は、投資のチャンスです。株価が安くなった時に株式を購入できれば、いずれ株価が持ち直したときに、大きな値上がり益を期待できるからです。

そこで本記事では、日経平均株価の概要や投資に活かす方法、価格変動の要因などをまとめました。特に国内株式や投資信託に関係しているので、興味のある人はチェックしましょう。

\Pontaポイントで株式投資ができる/

そもそも日経平均とは?

日経平均株価とは、日本を代表する上場企業225社の株価を平均化した指標のことです。基本的には大企業を中心に構成されていますが、日本経済新聞社が業種のバランスを考慮して対象銘柄を選んでいます。

日経平均株価は国内の経済状況を表す指数なので、株式投資と深い関係があります。例えば、日経平均株価の上昇局面では「多くの国内企業の株価が上がっている」と判断できます。

日経平均株価は株式ではなく株価指標のため、それ自体を購入することはできませんが、その値動きに連動するタイプのETF(上場投資信託)などを購入すれば、実質的に日経平均株価に投資しているのと同じ効果が得られます。

日経平均株価(にっけいへいきんかぶか)とは、日本経済新聞社が、東京証券取引所プライム市場上場銘柄から選定した225銘柄から構成される平均株価のこと。

引用:三井住友銀行

実は日経平均株価が下がっているときこそチャンス!

日経平均株価が大幅に下落している時は、投資のチャンスになる場合もあります。株価が安くなった時に株式を購入できれば、いずれ株価が持ち直したときに、大きな値上がり益を期待できるからです。

例えば、2018年10月にはダウ平均株価が暴落した影響で、日経平均株価も1日で1,000円以上下落しました。これはいわゆる「連れ安(※)」と呼ばれる現象であり、その後の日経平均株価はすぐに回復しました。

国内経済や個別銘柄に問題がなければ、一時的な暴落はすぐに回復する場合があります。このような暴落は銘柄によっては株式を安く買えるチャンスになり、利益を増やす機会になりえます。

日本株を買う際に、おすすめの証券会社はSBI証券です。

国内株式取引を100万円までの手数料が無料のため、ほとんどの銘柄で手数料を気にすることなく取引できるからです。

\Pontaポイントで株式投資ができる/

連れ安(※):連れやすとは値下がりしている銘柄に引きずられる形で値下がりすること。 同じ業種や関係の深い銘柄が売られることが多いです。「追随安」ともいいます。

引用:大和証券

直近5年間の日経平均株価の推移

実際に日経平均株価はどう動いているのでしょうか。直近5年間の株価の推移を見てみましょう。

| 時期 | 始値 |

|---|---|

| 2018年4月2日 | 2万1,441.57円 |

| 2019年4月1日 | 2万1,550.89円 |

| 2020年4月1日 | 1万8,686.12円 |

| 2021年4月1日 | 2万9,441.91円 |

| 2022年4月1日 | 2万7,624.11円 |

2018年~2019年の日経平均株価は、1万9,000円から2万2,000円の間で推移していました。

2019年12月には年内高値となる2万4,091.12円を記録しますが、その後は新型コロナウイルスの影響により、2020年4月には1万8,000円台まで下落しています。

2020年末頃からは再び上昇に転じ、2021年2月には3万円の大台を突破しました。しばらく2万8,000円~3万円で推移していましたが、2022年に入ってからは下落傾向が続いています。

\Pontaポイントで株式投資ができる/

日経平均株価はやばい?株価暴落は突然訪れる

2021年までは堅調に推移していた日経平均株価ですが、2022年3月には約1年半ぶりに2万4,000円台まで下落しました。

その後は少し持ち直していますが、ピーク時に比べると上昇の勢いは弱まりつつあります(2022年4月時点)。

このような時期に注意したいのが、株価の暴落です。堅調に推移しているように見えても、経済ショックなどが起きると日経平均株価は短期間で大幅に下落することがあります。

| 暴落した時期と要因 | 日経平均株価の動き |

|---|---|

| 2001年(米国同時多発テロ) | 17年ぶりに9,000円台まで下落。を記録。 |

| 2007年(サブプライム・ショック) | 円高ドル安の影響を受けて、1万8,000円台から1ヶヵ月で1万5,000円まで下落。 |

| 2008年(リーマン・ショック) | バブル後の最安値となる6,994円90銭まで下落。を記録。 |

| 2011年(東日本大震災) | 1日で1,015円ほど下がり、10.55%の下落率を記録。 |

直近では、2020年の「コロナショック」が挙げられます。新型コロナウイルスの感染拡大による経済不安により、日経平均株価は4日間(2月25日~28日)で2,200円以上も下落しました。

このような大幅な株価の下落は数年に一度は発生しているため、日経平均株価の動きはこまめに確認することが大切です。

2008年9月、アメリカの有力投資銀行であるリーマンブラザーズが破綻し、それを契機として広がった世界的な株価下落、金融不安(危機)、同時不況を総称する。

引用:金融広報中央委員会「知るぽると」

\Pontaポイントで株式投資ができる/

日経平均株価を投資に活かすポイント

日経平均株価を投資に活かすには、以下の3つのポイントを意識することが大切です。

日経平均株価を投資に活かすポイント

TOPIXとの違いを理解しておく

日経平均株価の変動が与える影響を予想する

想定ゾーンを設定しておく

それぞれのポイントについて、詳しく解説します。

\低コストで投資デビュー/

TOPIXとの違いを理解しておく

日経平均株価と混同されやすい指数に、「TOPIX(トピックス)」があります。TOPIXも東京証券取引所に上場する銘柄を対象とする指数ですが、日経平均株価とは以下の違いがあります。

| 主な違い | 日経平均株価 | TOPIX |

|---|---|---|

| 公表元 | 日本経済新聞社 | 東京証券取引所 |

| 銘柄数 | 225銘柄 | 約2,200銘柄 |

| 対象銘柄 | プライム市場を中心とした上場銘柄東証一部の代表的な銘柄 | 東証一部の全銘柄プライム市場の銘柄、時価総額100億円以上(※) |

| 算出方法 | 株価の単純平均を基準として計算 | (東証一部の時価総額)÷(基準日の時価総額) |

| 影響を受けやすい銘柄 | 株価の高い銘柄 | 時価総額の大きい銘柄 |

どちらもプライム市場の銘柄を対象にしているため、日経平均株価とTOPIXは似たような動きをします。ただし、算出方法などの違いによって、以下のケースでは異なる動きをすることがあります。

日経平均株価とTOPIXの動きが異なるケース(一例)

・株価の高い銘柄のみが変動した場合

・時価総額の大きい銘柄のみが変動した場合

・プライム市場の代表的な銘柄のみが変動した場合

どちらも国内経済における重要指数であるため、日経平均株価とTOPIXはうまく使い分けることが大切です。それぞれの指数が「何に影響を受けたのか?」を意識しながら、国内経済を見極めましょう。

\Pontaポイントで株式投資ができる/

TOPIXは「Tokyo Stock Price Index」の略で、東証株価指数とも称されます。 東証に上場している銘柄を広く網羅し、基準日(1968年1月4日)の時価総額を100ポイントとしたとき、現在の時価総額が何ポイントにあたるかを表します。

引用:三菱UFJモルガン・スタンレー証券

日経平均株価の変動が与える影響を予想する

日経平均株価が変動すると、一般消費者や投資家には以下の変化が生じます。

| 日経平均株価が上昇したとき時の変化 | 日経平均株価が下落したとき時の変化 |

|---|---|

| ・「景気が良くなった」と感じる ・個別銘柄を購入する人層が増える ・消費が促進される | ・「景気が悪化した」と感じる ・個別銘柄を手放す人層が増える ・消費が抑制される |

この他には、金融機関や大手企業の変化も意識しておきたいポイントです。

日経平均株価が下落すると、さまざまな株式を保有している銀行は大きな損失を被ります。

その影響で「貸し渋りが起きるかもしれない」といった懸念が広がるため、一時的に融資の申請が増えたり、投資活動に慎重になる企業が増えたりすることがあります。

一方で日経平均株価が上昇した場合は、新卒や中途の採用枠が増える企業もあります。また、事業規模や営業エリアの拡大に乗り出す企業が増えることもあります。

このように、日経平均株価が上昇した時・下落した時の変化を予想しておくと、企業分析や株価分析に役立つでしょう。

\Pontaポイントで株式投資ができる/

想定ゾーンを設定しておく

想定ゾーンとは、日経平均株価が「どこまで上昇するか?」「どこまで下落するか?」を想定しておくことです。想定ゾーンを設定しておくと、個別銘柄を購入・売却する決断を迷わずに済みます。

日経平均株価の想定ゾーンを判断する際には、以下の指標がよく用いられます。

| 想定ゾーンの判断に使われる指標 | 概要 |

|---|---|

| 移動平均線 | 特定期間における株価の平均値をつないだ折れ線グラフのこと。日足チャートの場合、一般的には、25日移動平均線や75日移動平均線、200日移動平均線が多く用いられていることが多い。 |

| ボリンジャーバンド | 一定期間における標準偏差(σ)を、移動平均線に加算・減算したテクニカル指標のこと。標準偏差σの2倍を加算(減算)したものが想定ゾーンの上限(下限)になる。 |

個別銘柄の割安度をチェックする方法

個別銘柄への投資は、株価が安い時に購入し、高くなってから売却するのが基本です。ここでは、個別銘柄の株価が安いのかどうかを分析できる3つの方法を紹介します。

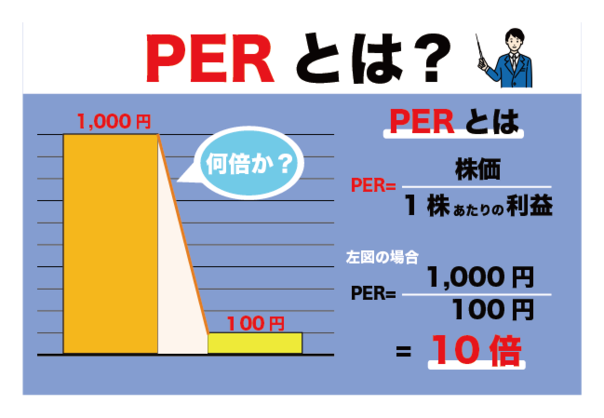

PER(株価収益率)から割安なのか判断する

PER(株価収益率)は、1株あたりの純利益に対して「株式がどれだけ買われているか?」を表す指標です。以下の計算式で算出され、数値が低いほど割安な銘柄であることを表します。

PER(倍)=株価÷EPS(1株あたりの純利益)

PERの適正水準は15~20倍とされており、15倍以下の銘柄は割安、20倍以上の銘柄は割高、というのが通説です。

なお、PERの目安は業種によって異なり、売上高の高い成長率が期待されるIT関連銘柄は100倍を超えることもあります。PERはあくまで目安のひとつなので、他の指標と組み合わせながら活用しましょう。

\Pontaポイントで株式投資ができる/

PBR(株価純資産倍率)から割安なのか判断する

PBR(株価純資産倍率)は、1株あたりの純資産に対して「株がどれだけ買われているか?」を表す指標です。PERと同じく、数値が低いほど割安であることを表し、以下の計算式で算出されます。

PBR(倍)=株価÷BPS(1株あたりの純資産)

PBRは1倍が適正水準で、1倍を上回っていると割高、1倍を下回っていると割安だと判断します。

極端に倍率が低い銘柄は、財務の悪化によって株価が大幅に下落する恐れがあるので、安易に購入しないようにしましょう。

証券会社の株価分析ツールを利用する

個別銘柄の割安度は、ネット証券などが提供する「株価分析ツール」でも確認できます。各社がどのようなツールを提供しているのか、一例を紹介します。

| 証券会社名 | ツール名 | 主な特徴 |

|---|---|---|

| SBI証券 | 分析の匠 | ・銘柄ごとに経常利益などのサマリーデータが表示される ・PERやPBRと実際のを株価チャートとを比較できる ・業績の進捗状況を可視化できる |

| 楽天証券 | MARKET SPEEDⅡ | ・個別銘柄の情報を1画面に集約 ・複数のチャートを同時に表示可能 ・株価指数や先物指数も表示できる |

| マネックス証券 | マネックス銘柄スカウター | ・過去10期以上の業績をグラフで表示できる ・3ヶヵ月ごとの業績をひと一目でチェック可能 ・理論株価の算出が可能できる |

| auカブコム証券 | kabuステーション | ・個別銘柄のニュース配信 ・2,000銘柄までリストに登録可能 ・個別の指標や業績をチェックできる |

| 松井証券 | ネットストック・ハイスピード | ・注目銘柄のランキング機能 ・経済市況ニュースやレポートの配信 ・高値や安値に向かう銘柄のチェック機能 |

株価分析ツールの中には、そのツール内で株取引ができるものもあります。投資の効率がぐっと高まるので、自身にぴったりなツールが見つかったらぜひ利用しましょう。

\Pontaポイントで株式投資ができる/

今は日経平均株価の重大局面?注視したい2つの変動要因

2019年頃から日経平均株価は大きく変動しており、この状況を「重大局面」と捉えている人も少なくありません。

なぜ今、日経平均株価が注目されているのでしょうか。ここでは、特に注視したい2つの変動要因を紹介します。

変動要因1:新型コロナウイルスによる影響

2008年のリーマン・ショック以来、日経株価平均は上下動を繰り返しながら上昇トレンドが続いてきました。

2021年1月には2008年以降の最高値に迫る2万4,000円台をつけましたが、コロナショックの影響で同年2月からは短期的な下落トレンドに転じています。

それから同年12月までに株価は回復しましたが、2023年6月以降は少しずつ下落傾向で推移している状況です。

新型コロナウイルスの感染拡大による株価への影響は、業界や経営方針によって大きく変わります。

コロナ禍の巣ごもり需要などで業績を大きく伸ばした業界もあるので、日経平均株価だけではなく個別銘柄の情報もしっかり確認しましょう。

変動要因2:ウクライナ情勢による影響

2022年2月から発生したウクライナ侵攻も、日経平均株価に大きな影響を及ぼしています。

ウクライナ侵攻とともに急激な円安が進行していることも、押さえておきたいポイントです。中でもドル円は断続的に高値を更新しており、2022年4月10日時点で1ドル129円を突破しました。

ドル円が上昇すると日経平均株価も上がるといわれていますが、同時期の株価チャートを見ると上昇トレンドに転じているとはいえません。

2022年1月からレンジ相場が続いており、日経平均株価は数ヵ月間伸び悩んでいます。これらを踏まえると、「円安だから日経平均株価が上昇する」と安易に判断するのは危険です。

米国株の購入できる証券会社比較

ランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | |

| 証券会社 |

|

|

|

|

|

|

| 米国株取扱 銘柄数 |

4,297銘柄 | 4200銘柄 | 3966銘柄 | 973銘柄 | 137銘柄 | |

| 取引手数料 (税込) |

約定代金の0.495% (最低0米ドル~上限22米ドル) |

約定代金の0.495% (最低0米ドル~上限22米ドル) |

約定代金の0.495% (最低0米ドル~上限22米ドル) |

無料 | 基準価格の 0.5~0.7% |

|

| 為替手数料 (1ドルあたり) |

買付時:0銭 売却時:25銭 |

25銭 | 25銭 | 25銭 | 35銭 | |

| 米国ETF取扱 銘柄数 |

316銘柄 | 307銘柄 | 324銘柄 | 93銘柄 | 25銘柄 | |

| 外国株対応 スマホアプリ |

○ | ○ | ○ | ○ | ○ | 証券会社 |

総合ランキング

| 順位 | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | 11位 | 12位 | 13位 | |

| 会社名 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 外国株 | 2カ国 | 9カ国 | 6カ国 | - | - | 1カ国 | - | - | 1カ国 | 32カ国 | - | 4カ国 | 1カ国 | |

| 取扱銘柄数 | 4,297銘柄 | 4200銘柄 | 3966銘柄 | - | - | 973銘柄 | - | - | - | 663銘柄 | - | 700銘柄以上 | 137銘柄 | |

| 米国ETF取扱 銘柄数 |

316銘柄 | 307銘柄 | 324銘柄 | - | - | 93銘柄 | - | - | 155銘柄 | 663銘柄 | - | 14銘柄 | 25銘柄 | |

| 積立nisa 銘柄数 |

151銘柄 | 175銘柄 | 177銘柄 | 170銘柄 | - | - | - | 157銘柄 | - | 7銘柄 | 1銘柄 | 157銘柄 | - | |

| 積立ポイント 還元率 |

1.1% | 0.5%~ | 1.0% | △ | × | △ | × | ○ | × | × | × | ○ | × | |

| 外国株対応 スマホアプリ |

○ | ○ | ○ | - | - | ○ | - | ○ | - | - | - | ○ | ○ | |

| 手数料 (10万円あたり) |

99円 | 99円 | 99円 | 0円 | 99円 | 88円 | 90円 | 99円 | 108円 | 152円 | 88円 | 137円 | 500円 | |

| 手数料 (50万円あたり) |

275円 | 275円 | 0円 | 275円 | 495円 | 198円 | 260円 | 275円 | 385円 | 524円 | 198円 | 440円 | 2,500円 | |

| 手数料 (100万円あたり) |

535円 | 535円 | 535円 | 1,100円 | 535円 | 374円 | 460円 | 535円 | 660円 | 1,048円 | 374円 | 880円 | 5,000円 | |

| IPO実績 (2020年) |

50社 | 85社 | 38社 | 18社 | - | 5社 | 1社 | 19社 | 39社 | 41社 | 7社 | 53社 | - | |

| 投資信託 銘柄数 |

1,218銘柄 | 2,680銘柄 | 2,687銘柄 | 1,506銘柄 | 30銘柄 | - | 128銘柄 | 1,432銘柄 | 554銘柄 | 1,163銘柄 | 2銘柄 | 1,148銘柄 | - | |

| 外国株 | 6カ国 | 9カ国 | - | - | 2カ国 | 1カ国 | - | - | 1カ国 | 32カ国 | - | 4カ国 | 1カ国 | |

| 口座開設 最短日数 |

翌営業日 | 翌営業日 | 翌営業日 | 3営業日 | 翌営業日 | 当日 | 2営業日 | 5営業日 | 5営業日 | 3営業日 | 当日 | 2週間 | 証券会社 | |

個別銘柄が難しい場合はインデックスファンドも選択肢に

日経平均株価から個別銘柄を見極めるのが難しい場合は、インデックスファンドへの投資を検討しましょう。

インデックスファンドとは、ダウ平均株価やS&P500などの株式指数との連動を目指すファンドのことです。

インデックスファンドの中には、日経平均株価と連動している投資信託があります。このような金融商品を購入すれば、日経平均株価自体に投資することになります。

インデックスファンドのメリット

まずは、インデックスファンドのメリットから見ていきましょう。

少額から分散投資ができる

証券会社にもよりますが、インデックスファンドは100円程度の資金で購入できます。投信積立サービスを利用すれば、定期的に(毎月や毎日など)100円ずつ投資することも可能です。

ローコストで分散投資を実践できる点も、インデックスファンドならではのメリットです。

日経平均株価と連動する銘柄を選べば、実質的に225社(構成銘柄)に投資するのと同じ効果を得られるので、個別銘柄の値動きによる損失リスクを抑えられます。

一部を除き、原則100円以上1円単位で、購入金額を決められます。 毎月決まった日に一定額ずつ買い付ける投信積立を利用すれば、少額から資産形成が始められます。

引用:マネックス証券

\1株から買える/

値動きを予想しやすい

ほとんどのインデックスファンドは、対象の指数とほぼ同じ値動きをします。

初心者におすすめしたいインデックスファンドは、日経平均株価やダウ平均株価などの有名な指数をベンチマークにしている投資信託です。

これらの指数はニュースで頻繁に取り上げられるので、ネットや新聞などから大まかな値動きを確認できます。

アクティブファンドよりも低コスト

インデックスファンドに対して、指数を上回る運用成績を目指す「アクティブファンド」があります。

アクティブファンドに比べると、インデックスファンドは運用の手間がかからないので、保有中に発生する信託報酬が安めに設定されています。

販売手数料が無料の投資信託(ノーロード・ファンド)が多い点も、インデックスファンドの大きな魅力です。

つみたてNISAの対象商品にも含まれているため、上手く運用すれば手数料や税金などのコストを大きく抑えられるからだ。

ノーロード・ファンドとは、販売手数料がかからない投資信託のことです。投資信託の販売手数料のことをロード(load)と呼ぶことから、販売手数料が無料の投資信託をノーロード・ファンドと呼びます。

引用:SMBC日興証券株式会社

インデックスファンドのデメリットや注意点

次に、インデックスファンドのデメリットや注意点を見ていきましょう。

短期間で大きな利益は狙いにくい

インデックスファンドはリスクを抑えられる代わりに、リターンも小さい商品です。基本的には指数以上のリターンが望めないので、短期間で大きな利益は狙えません。

ただし、コツコツと積み立てたり、分配金を再投資に回して元本を増やしたりすれば、まとまったリターンを得られる可能性はあります。

つまり、インデックスファンドは中長期の投資が前提となるため、短期売買を繰り返さないように注意しましょう。

個別銘柄に比べるとコストがかかる

個別銘柄に比べると、インデックスファンドのコストはやや高めです。どのようなコストが発生するのか、下記にまとめました。

インデックスファンドの主なコスト

・買付手数料:販売会社に対して支払うコスト。

・信託報酬:投資信託の運用管理を委託するためのコスト。

・信託財産留保額:投資信託の解約時に発生するコスト。

上記の他にも、投資信託によっては監査報酬や売買委託手数料が発生します。手数料体系は証券会社や投資信託ごとに異なるので、取引の前に目論見書などで確認することも重要です。

\Pontaポイントで株式投資ができる/

コメントしている専門家

たりたり社長様

元株式アナリスト、PM経歴、銘柄分析の経験が強み。noteではおすすめ本の紹介や投資マニュアルも公開 KADOKAWAから発売の『本気で稼ぐ!株式投資の教科書』は楽天ランキングで2週連続1位獲得

Twitter:@taritariblog

関連サイト:note

投資家 日経平均株価が大幅に下落している時際に注目するポイントとは?

日経平均も当然投資家から、割安・割高という判断をされている以上、当然大幅下落は買い時、つまりチャンスであるという面はある。しかし重要なのはその割安・割高は何が前提になっているのか?そしてその下落要因は何なのか?という点だ。

日本は2013年から長きにわたっての金融緩和を実施している。ここ10年は金融緩和の中で割安・割高が論じられていたため、その中でも大幅下落は買い時とすることができた。

しかしもし、金融引き締めを大々的に行うとした場合、その中での下落で買ったとしても以前の水準に戻ることはしばらくは難しいだろう。下落はチャンスではあるが、前提条件と下落要因の確認は必須だといえる。