投資は損をすることがあるため、特に初心者は「怖い」「危ない」と考えがちです。しかし、実は「投資をしない」という選択肢にも、資産を減らしてしまうリスクがあります。本記事では投資に不安を感じている人に向けて、投資をしない2つのリスクを紹介します。

「投資をしない」というリスク

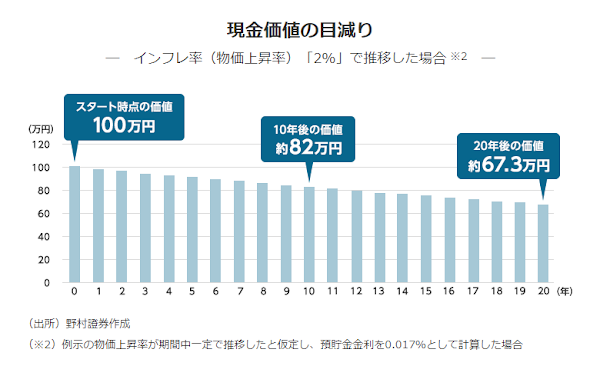

2021年から世界中でインフレが進んでおり、日本でもさまざまな商品・サービスが値上がりしました。同じの商品・サービスを購入するにしても以前よりも多くのお金が必要になるため、インフレが進むと現金の価値は目減りしてしまいます。

もしインフレ率が毎年2%ずつ上昇すると、100万円の価値は相対的に10年後で約82万円、20年後では約67.3万円まで目減りします。実際にお金を保有しているだけでも関わらず、購買力だけがどんどん低下してしまうのです。

今後さらにインフレが進む可能性を考えると、現金が多くても安心できない状況といえるでしょう。

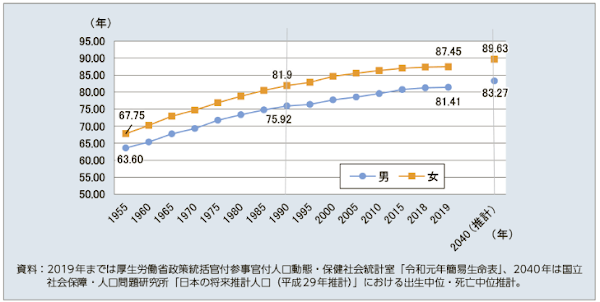

寿命が延びて老後の必要資金が増える

必要な老後資金が貯めにくくなる点も、投資をしないことによるリスクとなります。1990年と比較すると、日本の平均寿命は男女ともに5~6歳ほど延びており、必要な老後資金はますます増えています。

実際に老後資金がどれくらい増えるのか、総務省統計局の「Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2021年(令和3年)」をもとに資産をしてみましょう。

<65歳以上の夫婦のみの無職世帯の消費支出おび金額について>

| 消費支出項目 | 金額 |

|---|---|

| 食料 | 65,789円 |

| 住居 | 16,498円 |

| 光熱・水道 | 19,496円 |

| 家具・家事用品 | 10,434円 |

| 被服及び履物 | 5,041円 |

| 保健医療 | 16,163円 |

| 交通・通信 | 25,232円 |

| 教育 | 2円 |

| 教養娯楽 | 19,239円 |

| その他の消費支出 | 46,542円 |

| 合計金額 | 224,436円 |

(参考:総務省統計局「Ⅱ総世帯及び単身世帯の家計収支|家計調査年報(家計収支編)2021年(令和3年)」)

寿命が5~6歳ほど延びたことを考えると、必要な老後資金は夫婦で1,350~1,600万円(※)ほど増えます。日本人の寿命はさらに延びると予想されているため、計画的に資産運用をする必要があるでしょう。

(※)毎月の消費支出×伸びた寿命の期間。

また、早いうちに資産運用を始めると、以下のようなメリットも得られます。

・老後や急な出費に備えやすくなる

・経済の知識が身に付く

・家計に敏感になれる

情報収集や分析の手間はかかりますが、資産運用を続けると経済の知識が身に付くので、これまで以上に家計をうまくやり繰りできるようになるでしょう。

投資ではどのようなリターンが得られる?

資産運用の方法として、定期預金を考えている人は多いでしょう。定期預金は確かにローリスクですが、平均的なリターンは年0.002~0.003%です。

近年注目されている米国株については、どれくらいのリターンを期待できるのでしょうか。アメリカの代表的な500銘柄で構成されている、S&P500の推移を見てみましょう。

S&P500は1957年に導入された株価指数であり、年平均では10.7%ほど上昇しています。一時的に下落したことはありますが、2009~2021年にかけては右肩上がりの状態が続いています。

つまり、S&P500に含まれる米国株は過去に年10%以上のリターンのあった銘柄が多かったので、今後も一定程度のリターンを期待できる銘柄があるかもしれません。ただし、今後も同じようなリターンになるとは限らないため、情報収集などを行うことで、適切な投資先なのかどうかを見極めましょう。

リスクをコントロールしながら投資を始めてみよう

投資にはリスクがある一方で、資産形成や家計の助けになる側面もあります。最近では少額から始められるサービスが多いので、目標に合わせてリスクをコントロールすることもできます。将来の生活や老後に不安を感じている人は、これを機に株式などへの投資を考えてみましょう。

| Pontaポイントをためたい方はこちら |

|---|